L'unione bancaria, prima di tutto

“A currency union must isolate banks from sovereign debt. To fix this central structural problem, Europe must open its nation-based banking system, recognize that sovereign debt is risky and stop letting countries use national banks to fund national deficits”. J. Cochrane

Perché, se la California è prossima al fallimento, il sistema dei pagamenti a Los Angeles, San Diego o San Francisco non viene congelato, i depositi non fuggono, non ci sono corse agli sportelli e, soprattutto, non si sente nessuno paventare il rischio di “uscita dal dollaro”? E perché nella recentissima crisi del debito di Porto Rico poco o nulla abbiamo sentito parlare di banche, mentre in Grecia gli istituti di credito sono al centro della tempesta almeno dal 2009?

Domande non nuove nel ricorrente quanto difficile confronto tra la solida unione degli Stati americani e la spesso improbabile area monetaria europea, domande che si sono riproposte con forza negli ultimi mesi, perché, se pure ad Atene il cuore formale del problema ha avuto origine nei conti pubblici, ancora una volta è stato il sistema bancario il veicolo attraverso il quale l’infezione si è propagata.

A ben vedere, dunque, nonostante i numerosi proclami ed i molti anni trascorsi a riflettere sulla necessità di spezzare il rapporto incestuoso tra Stati sovrani e banche in Europa, siamo distanti dall’esserci liberati di un problema che sembra quasi intrattabile. Un circolo vizioso, un abbraccio mortale per cui Stati fragili e ad alto rischio, come nel caso greco, indeboliscono l’economia e il settore bancario, la cui debolezza a sua volta retroagisce sul rischio paese e sugli indicatori macroeconomici, oppure, nel verso opposto, per cui banche (sempre più) malandate alla fine necessitano di una qualche forma di salvataggio pubblico, come nel caso irlandese e spagnolo, esercitando pressione negativa sul merito di credito dello Stato fino a metterne a repentaglio la solvibilità e portando così ad un ulteriore peggioramento dei fondamentali economici.

Per questa ragione, sebbene da parte di vari commentatori e, soprattutto, della classe dirigente dei paesi mediterranei si faccia spesso un gran parlare di unione fiscale quale possibile panacea di tutti i mali - cosa peraltro assai dubbia, anche volendo tralasciare le forse insormontabili difficoltà politiche - è possibile argomentare che le forze andrebbero innanzitutto concentrate sul completamento di una vera unione bancaria, intendendo qui con tale espressione non solo e non tanto la pur indispensabile centralizzazione della vigilanza (e relativi strumenti) ormai prossima a realizzarsi, quanto la necessità di incentivare la creazione di banche davvero pan-europee, diversificate e meno esposte alle (s)fortune dei singoli membri, membri le cui obbligazioni a basso rating dovrebbero essere trattate come le emissioni corporate equivalenti, cioè ammettendo finalmente che considerarle risk-free è un pericoloso inganno.

Partiamo dal ruolo della Banca Centrale Europea, le cui mosse hanno molto diviso le opinioni ed ingenerato un profondo disaccordo tra gli osservatori.

Charles Wyplosz, voce autorevole del Graduate Institute di Ginevra, ha ad esempio demonizzato senza sconti l’operato di Mario Draghi, individuandone una lunga serie di errori - dalla lentezza nell’abbassare i tassi di interesse al ritardo nell’adottare misure non-convenzionali di politica monetaria quali il QE - il più grave dei quali sarebbe stata la decisione di mettere un cap alla fornitura di liquidità straordinaria (ELA) alle banche greche nei dintorni del ben noto referendum. Per parte sua, Frances Coppola, analista solitamente acuta, si è spinta fino ad accusare i membri della Bce di aver di fatto istigato una corsa agli sportelli e, per ragioni essenzialmente politiche, di aver agito non troppo diversamente dalla Federal Reserve degli anni trenta, quelli della Grande Depressione.

Altri, come Hugo Dixon, hanno espresso invece un parere decisamente più benevolo, ricordando che una banca centrale non è obbligata ad agire come prestatore di ultima istanza qualora gli istituti che hanno bisogno di liquidità non siano più in grado di fornire asset adeguati come collaterale.

Nondimeno, il punto vero si colloca a monte della controversia: a un tale dibattito e ad una Bce costretta nell’angolo dagli eventi non saremmo neppure dovuti arrivare, non avremmo dovuto sfiorare così da vicino la possibilità che un intero paese fosse essenzialmente privato di un settore bancario funzionante.

Se in tutto il tempo impiegato tra interminabili negoziazioni e continua emorragia di depositi, iniziata alle prime avvisaglie di una vittoria elettorale di Syriza e proseguita lungo i mesi di braccio di ferro tra Grecia e resto d’Europa, fino alla decisione post referendum di chiudere gli sportelli e limitare i prelievi, se ab initio non si fosse di continuo agitato lo spettro dell’introduzione di una nuova valuta, destinata, qualora fosse entrata in circolazione, a svalutarsi in modo molto consistente, il film cui abbiamo assistito sarebbe stato molto diverso.

Non a caso, da più parti sono stati espressi dubbi circa la sequenza fallimento di Atene → passaggio alla dracma. Se si riuscisse a mantenere la liquidità del sistema bancario anche a seguito di un default sovrano, esso non sarebbe più il prodromo di una “espulsione” dall’area valutaria.

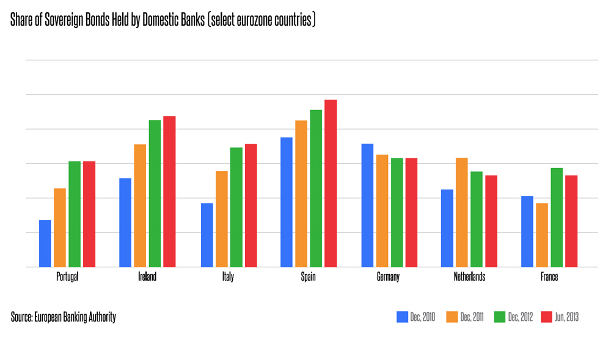

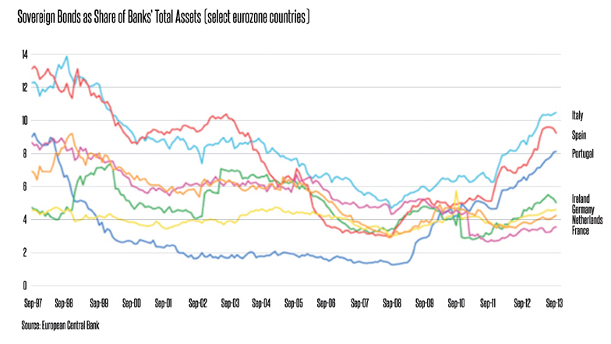

Allora dov’è il problema? Perché i più hanno parlato per mesi di default e Grexit come se fossero in pratica la stessa cosa? Se logicamente default e uscita dall’euro sono due cose diverse, ciò che ne riannoda i destini sono proprio le banche e la quantità di titoli sovrani che tradizionalmente siedono in sovrabbondanza nei loro bilanci, soprattutto in percentuale degli asset totali, e che già portarono alla necessità di una ingente ricapitalizzazione degli istituti ellenici al tempo della ristrutturazione del 2012 - National Bank of Greece possedeva titoli sovrani pari al 272% del suo core tier-1 capital e Pireus Bank ad oltre il 300%.

In altre parole: se fallisce lo Stato falliscono anche le banche, e se le banche sono insolventi – soprattutto in mancanza di un programma di aiuti, di un ombrello internazionale, come è parso ad un certo punto possibile per la Grecia – la Bce finisce per trovarsi con le spalle al muro: mantenere i rubinetti aperti e fare ciò che in una situazione normale non si dovrebbe fare, cioè lasciare in piedi a tutti gli effetti zombie banks, oppure tagliare la liquidità e in questo modo impedire a cittadini ed imprese di servirsi del sistema bancario, con le conseguenze a tutti ben note. Si cominciano forse ad apprezzare alcune rilevanti differenze tra la Grecia e la California (e Porto Rico):

a) le “banche californiane” non sono imbottite di titoli di quello Stato e ciò che ad essi accade rileva abbastanza poco per la salute dei loro bilanci;

b) in verità, non esistono banche californiane, ma istituti diversificati, che hanno normalmente asset, depositi, prestiti e filiali in più Stati se non in tutto il paese (50 Stati), cosa che minimizza l’impatto sui bilanci di eventuali problemi nello Stato A o B, e che consente praticamente sempre alle autorità, nel caso americano la FDIC (Federal Deposit Insurance Corporation) di trasferire gli asset degli istituti falliti ad altri istituti più forti ed in salute;

c) gli intermediari a stelle e strisce hanno a disposizione un asset davvero risk-free indipendente dai singoli Stati, ovvero i titoli del Tesoro americano, cosa che in Europa non esiste.

Detto altrimenti, in America non si dà una situazione in cui un singolo Stato possa essere privato di tutte le banche. Ed è una differenza enorme, fondamentale.

Eppure, potremmo persino dire che negli ultimi anni in Europa si è andati in senso opposto, nonostante i progressi sul fronte della supervisione unica. E se, da un lato, il progressivo ritrarsi all’interno dei confini nazionali ha permesso di isolare l’infezione entro le sponde dell’Egeo e di chiudere i più evidenti canali di contagio, – diminuendo ad un tempo il leverage negoziale di Tsipras - dall’altra la ri-nazionalizzazione e, dunque, l’iper-concentrazione degli asset bancari accresce la probabilità di incidenti futuri.

Esiste un modo in cui nell’Eurozona gli Stati possano fallire – cosa che avrebbe anche diversi pregi in termini di contenimento del moral hazard – senza trascinarsi dietro le banche ed il sistema dei pagamenti? Probabilmente sì, anche se arrivarci sarà impervio, dato il punto di partenza.

Come ha ricordato John Cochrane, che merita di essere citato in modo esteso, la Grecia è in fondo un piccolo paese di 11 milioni di abitanti e 240 miliardi di prodotto interno lordo: gli abitanti dell’Ohio, suppergiù, e il prodotto della Louisiana. Perché mai, in un’unione monetaria e di libera circolazione di merci, persone e capitali, avrebbe bisogno di un “suo sistema bancario”?

“Immaginiamo se i Greci depositassero i propri soldi nella filiale locale di una grande banca pan-europea, i cui asset fossero sparpagliati per tutto il continente. Immaginiamo se prendessero prestiti dalla stessa banca, finanziata con depositi sparsi anch’essi in tutta Europa. Immaginiamo il fallimento di una residua banca locale greca: l’equivalente di JP Morgan subentrerebbe, rilevando asset e depositi (come avviene di routine negli Stati Uniti, ndr). Un default sovrano della Grecia avrebbe conseguenze minime sul sistema bancario. Perché? La maggior parte delle banche non avrebbe più grosse quantità di debito sovrano ellenico, non sarebbe di proprietà greca, non potrebbe essere controllata dai regolatori greci. Non ci sarebbe necessità alcuna di controllo di capitali per tali banche né di un cambio di valuta”.

In questo senso, il peccato originale dell’euro poco ha a che fare con l’assenza di un’unione fiscale, e molto col fatto che

“ogni paese ha le sue banche e ogni governo se ne serve per far comprare loro il proprio debito pubblico [per giunta trattato dal regolatore come fosse risk-free, ndr]”.

laddove, invece,

“un’unione monetaria ha assoluto bisogno di una unione bancaria. Un’unione monetaria deve permettere agli Stati di fallire senza ridenominare alcunché e senza paralizzare banche e sistema dei pagamenti”.

E questo appare anche uno dei requisiti perché l’economia greca possa ripartire: cittadini e imprese devono sapere che i propri depositi sono e saranno al sicuro rispetto alle possibili azioni scellerate dei propri governi nazionali (le ricostruzioni filtrate circa i piani segreti ideati da alcuni personaggi di primo piano di Syriza per prendere controllo della banca centrale e nazionalizzare gli istituti di credito sono solo un’ulteriore indicazione di quanto sia urgente riformare l’assetto corrente).

Un primo, significativo passo consisterebbe nel prendere finalmente di petto l’accumulazione abnorme di obbligazioni sovrane e disincentivarla, sebbene per ovvie ragioni con gradualità, intervenendo sui meccanismi di ponderazione per il rischio. L'ennesima ristrutturazione delle banche elleniche che si annuncia potrebbe essere proprio l’occasione per muovere nella direzione auspicata.

Ovviamente, ci sono comprensibili ragioni storiche dietro la presente configurazione e, ad oggi, siamo lontanissimi da tale tipo di integrazione, tanto che, spesso e volentieri, risulta ancora assai difficile persino aprire un conto corrente in un paese dell’area euro diverso da quello di residenza. Tuttavia, bisognerà prima o dopo mettere in conto il superamento della pesante eredità di un passato fatto di frammentazione lungo i confini ed andare oltre una legacy che è ormai divenuta un evidente, pericoloso ostacolo.

INDICE Settembre/Ottobre 2015

Editoriale

Monografica

- Eurozona, indietro non si torna

- Tocqueville e gli eurofagi. Intervista a Mario Monti

- Tra concorrenza e armonizzazione fiscale. Un parere amerikano sulla sovranità

- L'unione bancaria, prima di tutto

- Salvare i lavoratori, non gli Stati: la strada verso un welfare federale

- Niente Eurobond senza fiscal compact, e viceversa. La lezione tedesca

- In Europa è tornata la guerra. Si combatte, per ora, a Bruxelles

- Perché occorrerebbe un nuovo Manifesto di Ventotene

- Lo spazio giuridico europeo alla prova dell’emergenza rifugiati

- Difesa europea: è l’inizio di un compromesso?

Istituzioni ed economia

- Europa e Russia, la Cortina di Ferro è tornata

- Meglio plurale che integrata? Le ragioni contrarian di un euroscetticismo liberale

- Il futuro della Cina? Riguarda tutto il mondo

Innovazione e mercato

Scienza e razionalità