Le tasse come livella sociale? Non è una buona idea

Diritto e libertà

L’idea di utilizzare in maniera massiccia la leva fiscale come strumento di redistribuzione della ricchezza, piuttosto che per reperire risorse per offrire servizi e finanziare investimenti pubblici, sembra essere diventata negli ultimi tempi molto popolare. Sull’argomento dice la sua il prof. Dario Stevanato, il quale nutre seri dubbi sia in termini “di principio” che “di diritto”.

Se si ritengono ingiusti i patterns allocativi e distributivi determinati dal mercato e dai suoi meccanismi, è su questi che si dovrebbe intervenire, con misure su concorrenza, istruzione di base e formazione, liberalizzando l’accesso alle professioni, agevolando i newcomers nel reperimento di fonti di finanziamento, e così via. L’intervento livellatore attuato attraverso l’imposta opera invece a posteriori, lasciando inalterate quelle distorsioni che si vorrebbe invece combattere.

Non solo, su questo utilizzo “redistributivo” della leva fiscale si aprirebbero conflitti importanti con i principi fondamentali sui quali poggia il diritto tributario di uno stato di diritto, l’universalità dell’imposta e l’uguaglianza tributaria: tutti devono pagare le tasse in maniera proporzionale alla propria capacità contributiva, non in ragione delle modalità attraverso le quali quella capacità contributiva è stata costruita da ogni contribuente. Più sei ricco e più paghi, in soldoni, a prescindere da quale sia il tuo mestiere.

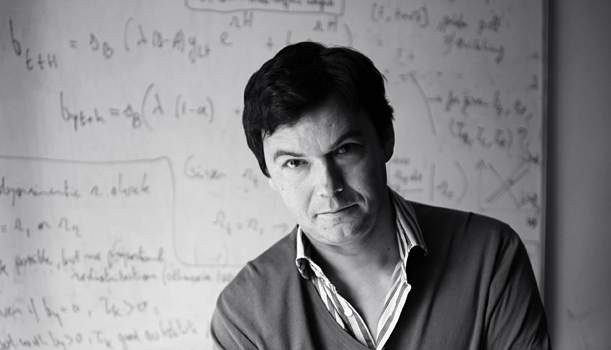

Se quel che si vuole correggere sono le disuguaglianze immeritate o ingiustificate, non è possibile “togliere” selettivamente attraverso l’imposta (come peraltro dimostrano le recenti sentenze della Corte Costituzionale in materia di Robin Hood Tax o di prelievi sugli elevati trattamenti pensionistici o pubblici dipendenti). Mentre una non irragionevole “discriminazione qualitativa dei redditi” appare difficile da progettare. Se ad esempio, come propone Piketty, si volessero iper-tassare gli emolumenti dei top-managers, ritenuti frutto di rendite di posizione e di fallimenti nei meccanismi della corporate governance, si dovrebbero allora tassare in quel modo anche tutti gli altri redditi di pari ammontare, tra i quali vi sono però anche guadagni inappuntabili, frutto del merito, del talento, dell’assunzione di rischio, in attività magari altamente profittevoli o comunque desiderabili per l’intera società.

Non è un problema di poco conto: se da una parte il forte attrito che genera ogni progetto di liberalizzazione e riforma - e la notevole permeabilità della politica agli interessi organizzati degli incumbents - impedisce di correggere le distorsioni di un’economia fortemente orientata in senso corporativistico, e quindi all’origine di inossidabili rendite di posizione e di disuguaglianze ingiustificate, dall’altra l’idea di un uso arbitrariamente “compensatorio” delle tasse non può essere la soluzione, e finirebbe anzi per divenire parte del problema:

L’utilizzo del tributo per fini puramente redistributivi finisce insomma per postulare un’opera di livellamento di tutte le disuguaglianze, e non solo di quelle ingiustificate, determinando così dei disincentivi alla produzione generalizzati (cd. effetto sostituzione), oltre che pratiche elusive, rimozioni del presupposto, delocalizzazioni, e via discorrendo.