E' davvero un derby euro-dracma. Ecco perché

Istituzioni ed economia

Ha suscitato polemiche un tweet del Presidente del Consiglio Matteo Renzi che definiva il referendum di domenica - se mai si terrà, stando alle ultime notizie è ancora tutto in bilico - un “derby” tra euro e dracma. Si può discutere sulla scelta della terminologia, se è di buon gusto o meno accostare un’espressione calcistica a un dramma che sta coinvolgendo un’intero popolo. D’altronde, la stessa parola “referendum” implica una scelta tra due opzioni. Ma, parole a parte, la scelta che compieranno (forse) i greci domenica è davvero tra euro e dracma.

Molti hanno sottolineato il fatto che il quesito del referendum, l’accettazione o meno del programma di aiuti come delineato dalla bozza dell’Eurogruppo di venerdì scorso, non fa menzione di euro o di dracma. E anche se i parametri necessari per aderire all’euro non verrebbero per forza di cose rispettati da un paese fallito, i trattati europei non prevedono una modalità di uscita dall’euro. Si può, in sostanza, impedire a qualcuno di entrare se non rispetta quei parametri, ma non si può imporre a qualcuno di uscire, una volta entrato. Se il governo greco volesse rimanere nell’euro potrebbe comunque rimanerci, default o non default.

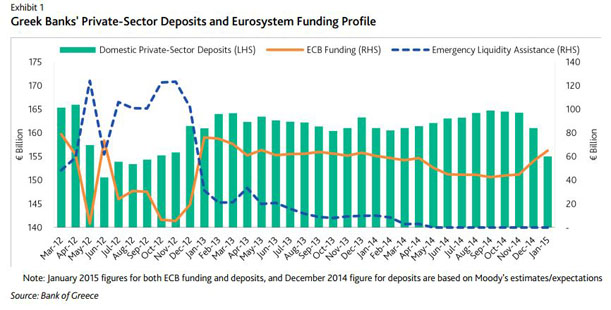

Ma la ragione in virtù della quale i greci domenica sceglieranno davvero l’euro o la dracma (o comunque una valuta diversa dall’euro) è un’altra, che ha a che fare più con lo stato di necessità che con il diritto e i trattati internazionali. Questo grafico, pubblicato 5 mesi fa dal Financial Times e già ripreso all’epoca su Strade, mostra la situazione dei depositi sui conti correnti bancari greci, ovvero la liquidità disponibile nel sistema creditizio. Naturalmente da allora la situazione è solo peggiorata.

Come si può vedere, la tendenza a ritirare i soldi dai conti correnti non è cominciata durante il week end appena trascorso, ma molto prima, almeno da novembre del 2014 e poi in concomitanza con la vittoria di Syriza alle elezioni. Il cuore da un lato, come spesso si dice, il portafogli dall’altro. Allo stesso tempo si può vedere come al calo dei depositi corrisponda, in maniera proporzionale, l’aumento del ricorso alle linee di finanziamento della BCE. Una tendenza che nei mesi successivi è andata sempre di più aggravandosi, al punto che oggi le banche greche, per poter rimanere aperte al pubblico, non possono fare a meno di ricorrere alla liquidità di emergenza del programma ELA.

La solvibilità delle banche, che usano come collaterale a garanzia i titoli del debito greco, è la condizione necessaria perché la BCE, attraverso la banca centrale greca, non chiuda quel rubinetto. Garanzia che verrebbe automaticamente meno nel momento in cui la Grecia facesse default. Respingere il piano di aiuti europeo metterebbe il governo greco nella necessità di coniare una nuova valuta, darle corso legale e pomparla nel sistema creditizio immediatamente, altrimenti la Grecia si sveglierebbe la mattina seguente senza liquidità, e con l'economia al collasso. Il governo greco potrebbe emettere dei “pagherò” per remunerare fornitori pubblici, stipendi e pensioni, ma sarebbe comunque il surrogato di una nuova valuta, con un valore libero di fluttuare sul mercato.

Ci sarebbe, effettivamente, un alternativa, ovvero che tutto ciò che si trova dentro le banche si trasformi nella garanzia per far sì che la liquidità di emergenza non si arresti: obbligazioni e depositi dei cittadini greci verrebbero trasformati in capitale, come è successo a Cipro, almeno fino al prossimo giro di giostra. Questa è l'unica circostanza in cui il rifiuto del piano di aiuti non coincida con il ritorno a una valuta nazionale. Ma perché questa soluzione (in sé mostruosa) sia praticabile, è necessario che nelle banche ci sia davvero ancora qualcosa. E questa circostanza, con un bank run strisciante cominciato almeno 8 mesi fa, non è impossibile ma è comunque molto improbabile.